Η σκληρή αλήθεια, ότι οι ελληνικές τράπεζες χρηματοδότησαν τις μικρομεσαίες επιχειρήσεις μόλις με 2,5 δις ευρώ το 2020, την περίοδο της πανδημίας, που διψούσαν για ρευστότητα προκειμένου να αντέξουν, ακούστηκε για πρώτη φορά χθες (19/2) από τον Διοικητή της ΤτΕ στην Επιτροπή Οικονομικών Υποθέσεων της Βουλής.

Τα 2,5 δις δανείων, όπως έγινε γνωστό στην ίδια συνεδρίαση, διοχετεύτηκαν σε 30.000 μικρομεσαίες επιχειρήσεις, που αντιπροσωπεύουν λιγότερο από το 4% του επιχειρηματικού συνόλου! Επιβεβαιώθηκαν έτσι επανειλημμένα δημοσιεύματα του «Σin», για τον αποκλεισμό των μικρομεσαίων από τις τραπεζικές χρηματοδοτήσεις, παρά την παροχή εγγυήσεων του ελληνικού δημοσίου και ενώ οι τράπεζες διαθέτουν αυξημένη ρευστότητα (υπολογίζεται σε 40 δισ.).

Συνεπώς, με καθαρά 2,5 δις για τις μικρομεσαίες 3 δις για τις μεγάλες επιχειρήσεις, «αιμοδοτήθηκε» ανεπαρκώς και ανισομερώς η ελληνική οικονομία, τη στιγμή που το πρόσφατο τελικό Δελτίο της ΕΛΣΤΑΤ κάνει λόγο για απώλειες τζίρου της τάξης των 41 δις το 2020, με συντριπτικές απώλειες κύκλου εργασιών 53% στον ξενοδοχειακό κλάδο, 50,1% για την εστίαση κοκ.

Υπενθυμίζεται, ότι ο ίδιος ο Κ. Μητσοτάκης την 5/5/20, σε τηλεδιάσκεψη με αντικείμενο την ενίσχυση της παροχής ρευστότητας από το τραπεζικό σύστημα στην οικονομία, είχε ζητήσει η ρευστότητα να φτάνει στους αποδέκτες και είχε υποσχεθεί έως 16 δισ. ευρώ στην αγορά το 2020.

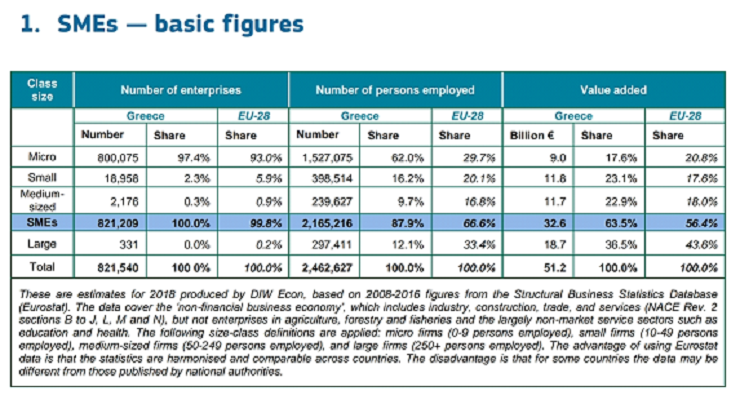

Σημειώνεται, ότι σύμφωνα με στοιχεία της Κομισιόν (ακολουθεί πίνακας) από τις 821.540 επιχειρήσεις που λειτουργούν στην ελληνική 97,4% είναι πολύ μικρές, 2,3% είναι μικρές, 0,3% μεσαίες και μόλις 331 θεωρούνται μεγάλες.

Μόνο 2,5 δις δάνεια σε ΜμΕ

Ειδικότερα, ο διοικητής της Τράπεζας της Ελλάδος Γιάννης Στουρνάρας, μιλώντας στην Επιτροπή Οικονομικών Υποθέσεων της Βουλής ανέφερε (από τα πρακτικά):

«Πάμε τώρα στην πλευρά του Ενεργητικού. Τα 18 δισεκατομμύρια έχουν επανατοποθετηθεί στην Τράπεζα της Ελλάδος, 12,8 δισεκατομμύρια έχουν πάει σε αύξηση των τοποθετήσεων των Τραπεζών σε ομόλογα του ελληνικού δημοσίου και στον ιδιωτικό τομέα η καθαρή αύξηση των δανείων ήταν 5,5 δισεκατομμύρια. Αυτή είναι η κατανομή της ρευστότητας που έχουν πάρει οι Ελληνικές Τράπεζες από την Κεντρική Τράπεζα από την αύξηση καταθέσεων, μείον τη μείωση του διατραπεζικού δανεισμού και πώς έχει κατανεμηθεί στην οικονομία. Τώρα, πως τα νούμερα αυτά συμβιβάζονται με το χαρτί που κατέθεσε ο κ. Χαντζηνικολάου. Αυτά τα 5,5 δις είναι καθαρά, δηλαδή, είναι οι εκταμιεύσεις δανείων μείον οι αποπληρωμές δανείων που κάνουν οι επιχειρήσεις προς τις Τράπεζες.

Ο κύριος Χαντζηνικολάου κατέθεσε το «Gross» δηλαδή, το ακαθάριστο, στο οποίο, συμφωνούμε. Στις εκταμιεύσεις αυτές έχουν παίξει έναν πολύ σημαντικό ρόλο και έρχομαι, κύριε Καλογιάννη, στο ερώτημά σας για τις μικρομεσαίες, οι εγγυήσεις του ελληνικού δημοσίου του ΤΕΠΙΧ και η Αναπτυξιακή Τράπεζα έχουν παίξει ένα πάρα πολύ σημαντικό ρόλο για να κάνουν οι Τράπεζες εκταμιεύσεις προς τις μικρομεσαίες και τις ατομικές επιχειρήσεις. Ίσως χωρίς αυτές τις εγγυήσεις δεν θα ήταν εφικτό, λόγω χαμηλής πιστοληπτικής ικανότητας των επιχειρήσεων αυτών. Από αυτά τα 5,5 δισεκατομμύρια που έχουν πάει στον ιδιωτικό τομέα, είναι 6,7 δισεκατομμύρια στις επιχειρήσεις, μείον 1,9 δισεκατομμύρια σε ιδιώτες και στις μικρομεσαίες επιχειρήσεις η αύξηση της πιστωτικής επέκτασης όλο τον χρόνο ήταν 2,5 δισεκατομμύρια».

Άλλη εικόνα από την ΕΕΤ

Προηγουμένως, ο πρόεδρος της Ελληνικής Ένωσης Τραπεζών, Γιώργος Χαντζηνικολάου, με τοποθέτησή του είχε δώσει άλλη εικόνα, χρησιμοποιώντας το ακαθάριστο ποσό της χρηματοδότησης, δηλώνοντας ότι οι τράπεζες χρηματοδότησαν πάνω από 30.000 κυρίως μικρομεσαίες επιχειρήσεις διοχετεύοντας προς αυτές περίπου 6,5 δις ευρώ: «χρηματοδοτήσαμε πάνω από 30.000 κυρίως μικρομεσαίες επιχειρήσεις διοχετεύοντας προς αυτές περίπου 6,5 δις ευρώ από τα 2 εγγυοδοτικά προγράμματα της ελληνικής ψηφιακής τράπεζας πετυχαίνοντας επίδοση ρεκόρ ως την απορροφητικότητα που έφτασε το 55%».

Ο πρόεδρος της Ελληνικής Ένωσης Τραπεζών παραδέχθηκε ότι οι τράπεζες έχουν μεγάλη ρευστότητα, αλλά αυτή δεν συνεπάγεται την πιστωτική επέκταση παρά το γεγονός ότι υπάρχουν εργαλεία της κυβέρνησης που παρέχουν εξασφαλίσεις:

«Όντως το τραπεζικό σύστημα έχει αυτήν την περίοδο μεγάλη ρευστότητα για τους λόγους που αναφέρθηκαν, όμως η μεγάλη ρευστότητα δεν συνεπάγεται αυτόματα πιστωτική επέκταση. Το έχω τονίσει κατ’ επανάληψη, θα μου επιτρέψετε να το ξαναναφέρω σήμερα, ότι δεν μπορούν να έχουν πρόσβαση σε δανεισμό οι επιχειρήσεις και οι ιδιώτες που δεν ικανοποιούν τα βασικά τραπεζικά κριτήρια. Οι λόγοι που τα βασικά τραπεζικά κριτήρια ενδέχεται να μην ικανοποιούνται είναι πολλοί: είτε γιατί έχουν μη εξυπηρετούμενα δάνεια, είτε γιατί έχουν ρυθμιστές φορολογικές ή ασφαλιστικές εισφορές, είτε γιατί έχουν ξεπεράσει τα όρια των κρατικών επιχειρήσεων, είτε γιατί έχουν αρνητικά κεφάλαια ή γιατί είναι υπερδανεισμένες. Με άλλα λόγια, ανήκουν σε μια κατηγορία που για τις ανάγκες του δανεισμού τις καθιστούν προβληματικές ως την πιθανότητα αποπληρωμής των συνολικών τους υποχρεώσεων…»

«Ξεπάγωσαν» δάνεια 23,6 δισ.

Επίσης ο διοικητής της Τράπεζας της Ελλάδας ενημέρωσε για πρώτη φορά ότι, εν μέσω lockdown, «ξεπάγωσαν» δάνεια ύψους 23,6 δις (το 85% του συνόλου), που ήταν σε καθεστώς μορατόριουμ, με αναστολή πληρωμής, λόγω της πανδημίας:

«Ειδικά για τα δάνεια σε καθεστώς μορατόριουμ θα ήθελα, να παραθέσω μερικά μεγέθη. Το μέγιστο ποσό των δανείων των τεσσάρων συστημικών ελληνικών τραπεζών που βρέθηκαν σε καθεστώς μορατόριουμ από την έναρξη της πανδημίας μέχρι το τέλος του 2020 ανήλθε σε ενοποιημένη βάση στα 27,6 δισεκατομμύρια. Με βάση τα πλέον πρόσφατα διαθέσιμα στοιχεία το υπόλοιπο σήμερα των δανείων αυτών είναι περίπου 4 δισεκατομμύρια καθώς η περίοδος αναστολής έχει λήξει για τα περισσότερα δάνεια πριν από το τέλος του έτους.

Οι αναστολές πληρωμών αφορούσαν κατά βάση ενήμερα δάνεια σε ποσοστό άνω του 80% κατά μέσο όρο και στο μεγαλύτερο μέρος τους προς επιχειρήσεις σε ποσοστό 55% κατά μέσο όρο κυρίως δε προς μικρομεσαίες και πολύ μικρές επιχειρήσεις. Αποτελούσαν ένα σημαντικό ποσοστό των συνολικών ενήμερων δανείων των συστημικών τραπεζών, σχεδόν έφτασαν το 20% επί των ενήμερων δανείων κατά μέσο όρο. Οι κλάδοι στους οποίους αφορούσαν τα δάνεια σε αναστολή πληρωμών ήταν κυρίως πέντε, με πρώτο αυτό της εστίασης και παροχής καταλυμάτων, του εμπορίου, της μεταποίησης, των κατασκευών και υπηρεσιών ακίνητης περιουσίας και μεταφορών.»

Γ.Μ.-Γ.Α.