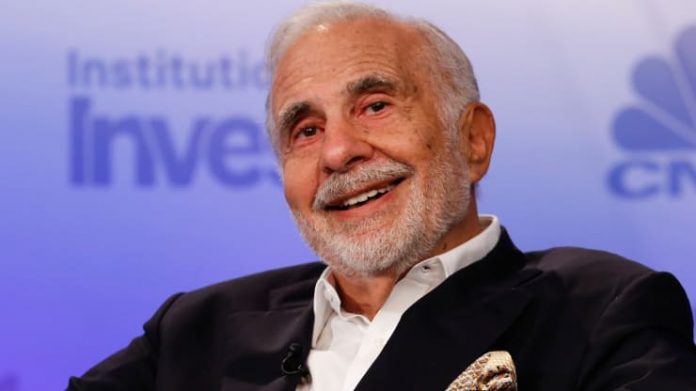

Ο Κάρλ Άικαν δεν αγοράζει πια μετοχές: Συγκεντρώνει μετρητά, στοιχηματίζει σε πτώση τιμών των εμπορικών ακινήτων, αγοράζει πετρέλαιο (έχει τους λόγους του) κι αναμένει ακόμα μεγαλύτερη καταστροφή στις αγορές από τον κορωνοϊό

Χρειάζεται εξαιρετική προσοχή η συγκυρία είπε ο Κάρλ Άικαν σε συνέντευξή του στην τηλεόραση του Bloomberg.

Από το σπίτι του στο Μπισκέιν Μπέι του Μαϊάμι, ο δισεκατομμυριούχος επενδυτής εξέτασε τη ζημιά στις τιμές των μετοχών – και στο δικό του χαρτοφυλάκιό του – και επικοινώνησε με ιατρικούς εμπειρογνώμονες για να πάρει πληροφορίες και απόψεις σχετικά με την πανδημία Covid-19.

Για τον Άικαν, ο οποίος στα 84 έχει ζήσει και διαπραγματευτεί κάθε χρηματιστηριακή κατάρρευση από τη Μεγάλη Ύφεση, το μέλλον παραείναι απρόβλεπτο για να δικαιολογείται ο S&P 500 να διαπραγματεύεται 17 φορές πάνω από τις εκτιμήσεις για τα κέρδη του 2021.

«Αυτό το πολλαπλάσιο δεν δικαιολογείται με τίποτα», είπε ο Icahn. «Βραχυπρόθεσμα, μπορεί να έχουμε ισχυρά καθοδικά ρεύματα.»

Η αγορά διαφωνεί. Από τότε που η Federal Reserve παρουσίασε στις 23 Μαρτίου μια σειρά πρωτοφανών μέτρων για τη στήριξη της οικονομίας των ΗΠΑ, ακολουθούμενη από ακόμη περισσότερα τις επόμενες εβδομάδες, οι μετοχές σημείωσαν άνοδο 30% από τα χαμηλά του.

Κρατώντας μετρητά

Ο Icahn, εν τω μεταξύ, δεν έχει ξοδέψει τα μετρητά που λέει ότι κρατάει πάντα για «τις δύσκολες μέρες».

Μία από τις διαχωριστικές γραμμές μεταξύ ταύρων και αρκούδων είναι πόσο γρήγορα αναμένουν να έρθει η οικονομική ανάκαμψη. Ο Άικαν, ο οποίος έδωσε 200 εκατομμύρια δολάρια στην ιατρική σχολή στο νοσοκομείο Mount Sinai της Νέας Υόρκης, είπε ότι μίλησε με «μερικά από τα πιο έξυπνα παιδιά σε αυτήν την περιοχή» και διαμόρφωσε μια άποψη για τον ιό που δεν τον αφήνει αισιόδοξο.

Ανησυχεί για υποτροπές λοιμώξεων και πιστεύει ότι η οικονομία θα ξανανοίγει σε «φάσεις».

«Δεν είναι σαν να ανάβεις ένα βύσμα», είπε.

Ο Άικαν έγινε γνωστός τη φήμη τη δεκαετία του 1980 ως επιθετικός αγοραστής εταιρειών. Από τότε μεταμορφώθηκε σε μέτοχο – ακτιβιστή, ένας ρόλος που τον φέρνει σε αντιπαράθεση με άλλους δισεκατομμυριούχους, όπως ο Μάικλ Ντελ (Dell Computers) και τον Μπιλ Άκμαν. Ο Άικαν στήριξε τον Ντόναλντ Τραμπ και το 2017 διετέλεσε ειδικός σύμβουλος του Προέδρου.

Πολλές από τις πιο σημαντικές συμμετοχές του Άικαν είναι σε βιομηχανίες όπως διυλιστήρια πετρελαίου (CVR Energy Inc.) ή εταιρείες κατασκευής ανταλλακτικών (Tenneco Inc.). Έχουν αμφότερες πληγεί από την πανδημία.

«Είναι επενδύσεις επαρκώς αντισταθμισμένες, αλλά ακόμη και αυτές οι εξασφαλίσεις δεν κατάφεραν να μας προστατέψουν από να χάσουμε κάποια χρήματα», είπε.

Ποιός αγόραζε πετρέλαιο την περασμένη εβδομάδα;

Έξυπνος έμπορος, ο Icahn εντόπισε μια ευκαιρία που παρουσιάζεται μια φορά στη ζωή: Στις 20 Απριλίου, όταν φαινόταν όλος ο κόσμος πουλούσε πετρέλαιο και τα συμβόλαια αργού πετρελαίου έπεσαν σε αρνητικά επίπεδα, μείον 40 δολάρια το βαρέλι, εκείνος αγόραζε.

Γιατί το έκανε; Η CVR που ελέγχει χρειάζεται συνεχώς πετρέλαιο για να τροφοδοτεί τα δύο διυλιστήρια της, ο Άικαν συνειδητοποίησε ότι θα μπορούσε να το χρησιμοποιήσει για να επωφεληθεί από τη φρενίτιδα.

Είπε ότι ανέθεσε στην εταιρεία Sugar Land, στο Τέξας να δημιουργήσει χώρο στις δεξαμενές αποθήκευσής της και να παραγγείλει 1 εκατομμύριο έως 2 εκατομμύρια βαρέλια σε αρνητικές τιμές που δεν περιμένει να δει ξανά.

Το στοίχημα στην πτώση των τιμών στα εμπορικά ακίνητα

Η μεγαλύτερη θέση του Άικαν είναι ένα στοίχημα πολλών δισεκατομμυρίων που ξεκίνησε στα μέσα του 2019 έναντι του CMBX 6, ενός δείκτη εμπορικών τίτλων που υποστηρίζονται από ενυπόθηκα ακίνητα.

Συχνά ονομάζεται «το στοίχημα κόντρα στα εμπορικά κέντρα», επειδή πολλά από τα υποκείμενα δάνεια αφορούν καταστήματα λιανικής. Όσο περισσότερο η πανδημία επιβραδύνει την οικονομική δραστηριότητα και οδηγεί τους καταναλωτές να κάνουν αγορές στο διαδίκτυο, τόσο μεγαλύτερες είναι οι πιθανότητες ορισμένων από αυτά τα δάνεια να κοκκινήσουν.

Από τις αρχές Μαρτίου, ένα τμήμα ή ένα κομμάτι του CMBX 6 έχει μειωθεί σχεδόν κατά 30%. Το πακέτο των δανείων (tranche) με υψηλότερο ρίσκο έχει υποχωρήσει περισσότερο από 40%.

«Είμαστε ξανά στο 2008», είπε ο Άικαν, παρομοιάζοντας το συγκεκριμένο στοίχημα με αυτά που απέδωσαν μαζικά όταν το ενυπόθηκο στεγαστικό χρέος κατέρρευσε το 2008.